Eliminando el sesgo de género de los préstamos en México

La creencia popular es que las mujeres son más adversas al riesgo que los hombres. Paradójicamente, muchas instituciones financieras perciben a sus clientes mujeres como más riesgosas y esto se manifiesta en una oferta de crédito menos favorable comparada con la de pares masculinos: montos menores, plazos más cortos, tasas más altas y mayores garantías. Estas percepciones hacen que los negocios liderados por mujeres tengan más barreras para acceder a un crédito aceptable para gestionar y crecer sus negocios.

Esto es una pérdida tanto para las mujeres como para la economía, ya que los negocios liderados por mujeres tienden también a contratar a más mujeres que sus pares. Además, los bancos dejan de percibir millones de dólares en ganancias como hemos verificado con algunas instituciones financieras de la región. Parte del problema son los sesgos de género que percolan y afectan la decisión de otorgar o no un crédito y en qué condiciones.

¿Cómo podemos reducir estos sesgos de género tan arraigados en el sector financiero? Una respuesta la ofrecen las Fintech.

Las Fintech han revolucionado las finanzas y están permitiendo un mayor acceso a productos y servicios financieros. Uno de sus mayores impactos probablemente sea en temas de inclusión, ya que tienen un enorme potencial para asegurar acceso en igualdad de condiciones y sin sesgos. Muchas fintech basan sus decisiones de crédito usando algoritmos y modelos matemáticos sofisticados y automatizados.

Aunque no debe darse por sentado que los algoritmos son intrínsecamente justos, un algoritmo bien diseñado donde la participación humana en la toma de decisión sea mínima puede eliminar el problema de sesgos que impactan negativamente las opciones de financiamiento, por ejemplo sesgos de género, étnicos u origen.

Este es el caso de la Fintech mexicana Konfío. Como parte del trabajo que estamos haciendo con la empresa, tuvimos la oportunidad de auditar su algoritmo y concluimos que la oferta para hombres y mujeres es idéntica. Además, pudimos comparar el comportamiento de pago y confirmar que es idéntico entre ambos grupos. Sin embargo, una oferta equitativa de crédito para hombres y mujeres es la excepción más que la norma entre las entidades financieras tanto en México como en el resto de la región.

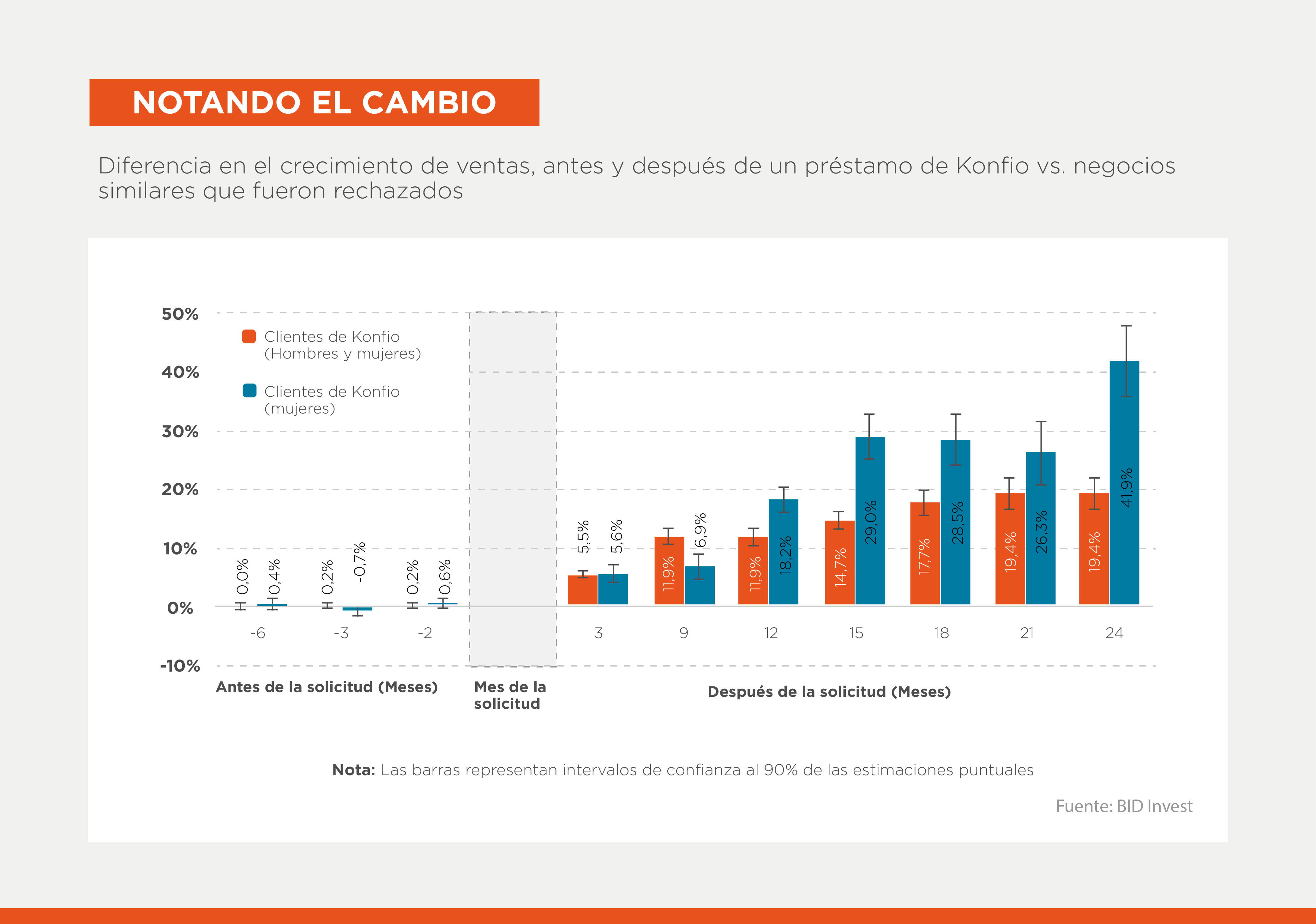

También trabajamos con Konfío en estimar el impacto de estos créditos en el crecimiento de las ventas de los negocios. Encontramos que luego de dos años después de haber recibido un préstamo de Konfío, el crecimiento de las ventas de los negocios es 19% mayor comparado con negocios similares cuya aplicación fue rechazada. Entre las mujeres clientas de Konfío, el crecimiento en las ventas es 42% mayor comparado con negocios similares de mujeres cuya aplicación fue rechazada.

La pregunta natural es ¿por qué esta diferencia en la tasa de crecimiento es más del doble cuando solo consideramos los negocios de mujeres?

La respuesta más plausible es que dado que para las mujeres es más difícil conseguir un crédito en general, y cuando lo consiguen tiende a ser en condiciones menos favorables, es posible que las mujeres rechazadas por Konfío experimenten crecimientos menores al de los hombres rechazados quienes probablemente consiguen crédito con más facilidad. No es que a las clientes de Konfío les vaya extraordinariamente bien, sino que al resto de las mujeres les va extraordinariamente mal dadas las condiciones del mercado crediticio en México.

Esta situación pone a las fintech frente a una oportunidad única tanto en México como en la región: si estos proveedores de servicios financieros definen una estrategia de género desde su arranque y mitigan posibles sesgos en su proceso crediticio, crecerán capturando un segmento subatendido y listo para aprovechar al máximo esos préstamos.

Estas fintech con lente de inclusión de género desarrollarán una ventaja única frente a sus competidores: las mujeres tienden a ser clientes leales. Quien llegue primero a atenderlas tiene mayores posibilidades de mantener a ese segmento dentro de su portafolio.

Si el resto de las instituciones en México y en la región lograran eliminar los sesgos en la oferta de crédito, las mujeres podrían hacer realidad el potencial de crecimiento de sus negocios y darle un empujón al crecimiento económico de la región sin que esto implique sacrificar el rendimiento de las instituciones financieras. Todos ganaríamos. No hay nada arriesgado en hacerlo.

Para más detalle sobre el análisis mencionado en este blog, ver el DEBrief por Irani Arráiz (2023) “Impulsar el crecimiento de las empresas mientras se equiparan las condiciones de crédito para las MIPYME de mujeres en México”.

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse