¿Cómo aprovechar los bonos verdes, sociales y sostenibles en nuestra región?

Los bonos temáticos son muy similares a sus parientes más comunes: son instrumentos de deuda tradicional, de perfil crediticio similar, pero su uso de los ingresos contribuye a los Objetivos de Desarrollo Sostenible (ODS) de las Naciones Unidas, como se demuestra a través de requisitos de informes adicionales.

Los bonos verdes se utilizan únicamente para objetivos ambientales, mientras que los bonos sociales se dedican a proyectos destinados a mejorar el bienestar social, y los bonos de sostenibilidad combinan objetivos sociales y ambientales.

Aunque a nivel mundial el mercado temático de bonos se está expandiendo con rapidez, este aún carece de profundidad, ya que las emisiones representan menos del 1% del mercado global de bonos corporativos. Además, en América Latina y el Caribe, la emisión de bonos temáticos está a la zaga de los volúmenes temáticos mundiales, a pesar de ser la región más vulnerable del mundo al cambio climático. La oportunidad para que el mercado temático de bonos crezca aún más es tangible, ya que hay más proyectos verdes y sociales para financiar e inversionistas para participar.

Atraer la participación de los inversores

Desde la perspectiva del inversionista, la integridad y la transparencia de la clase de activos son cruciales para la expansión de los bonos temáticos. Cualquier violación de la integridad ambiental y social podría tener consecuencias devastadoras para el incipiente mercado de bonos temáticos.

No existe una definición estándar de bonos “verdes”, “sociales” o “sostenibles” aceptada de manera explícita por todos, aunque algunos estándares se están utilizando cada vez más. Para el mercado de bonos verdes, los Principios de los Bonos Verdes de la Asociación Internacional de Mercados de Capitales (ICMA), o el Estándar de Bonos Climáticos (Climate Bonds Standard) son los dos marcos más utilizados. Los principios de bonos verdes y sociales de ICMA han ayudado a estandarizar el mercado, proporcionando un marco que cubre el uso de los ingresos, el proceso para la evaluación y selección de proyectos, la gestión de los ingresos y la presentación de informes.

Además de eso, el cumplimiento de los emisores de los principios de los bonos verdes o las pautas de los bonos sociales es voluntario, y no existe un mecanismo de aplicación incorporado. Como resultado, los inversores tienen opciones limitadas si una emisión no logra el objetivo de inversión temático propuesto. Un tenedor de bonos que incumpla sus propios criterios de inversión puede verse obligado a vender la inversión con pérdidas y sufrir daños en su reputación. Este riesgo socava la efectividad de los principios de ICMA.

No es suficiente etiquetar un bono para que sea “verde” o “social”. Una función clave de los bancos multilaterales de desarrollo es respaldar las promesas de impacto social con una fuerte responsabilidad. Puede parecer que se pide mucho desde la perspectiva de los clientes, pero de este modo los inversionistas pueden estar seguros del compromiso a largo plazo de un bono temático que entrega lo que significaba. Es necesario demostrar el impacto ambiental y social real de las inversiones temáticas para mantener la confianza de los inversionistas en la clase de activos y es la piedra angular para atraer la participación de los principales inversionistas.

El rol de los bancos multilaterales de desarrollo

Los bancos multilaterales de desarrollo están trabajando para dar forma al mercado temático de bonos, alentando la participación del sector privado y atrayendo inversores institucionales a esta clase de activos. Un objetivo clave es desarrollar un instrumento robusto desde la perspectiva del inversor, mejorar la integridad del producto y mitigar el daño potencial a la reputación.

El Banco Interamericano de Desarrollo lanzó recientemente una Plataforma de Transparencia de Bonos Verdes (GBTP, por sus siglas en inglés) para mejorar la eficiencia y estándares de informes más sólidos en el mercado. Los esfuerzos para llevar una mayor transparencia al mercado de bonos verdes y sociales de América Latina y el Caribe no se limitan a los estándares de informes.

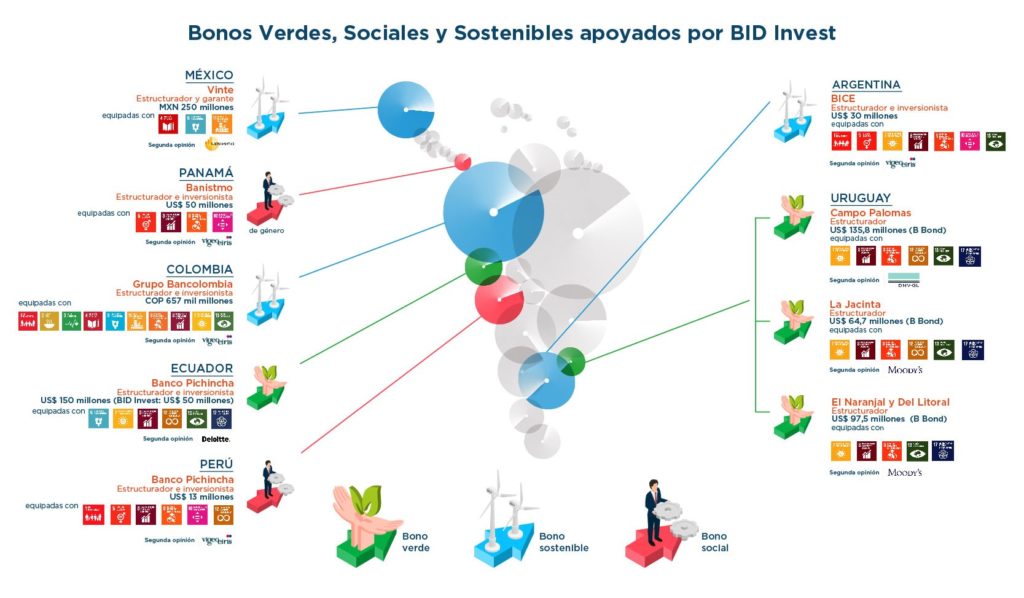

Por su parte, como actor principal en las emisiones temáticas del sector privado, BID Invest trabaja con los emisores para incluir nuestros requisitos clave como banco de desarrollo multilateral en la documentación de los bonos, que incluyen el uso de los ingresos para proyectos verdes, sociales o sostenibles y aquellos que se relacionan con las políticas de integridad, social, ambiental y de gobierno corporativo. BID Invest puede requerir ajustes de precios, cláusulas de aceleración o derechos de salida del financiamiento si no se cumplen sus requisitos.

Recientemente, BID Invest invirtió en el Bono Verde de US$50 millones del Banco Pichincha, que cotiza en la Bolsa de Valores de Quito, el primero en Ecuador, como parte de la construcción de un producto de bonos más robusto para ampliar aún más el potencial del mercado de bonos temáticos en la región.

Al ocuparse de este nuevo mercado de bonos temáticos para América Latina y el Caribe, BID Invest trabaja para incentivar el cumplimiento de los emisores con la inversión temática. Esto, a su vez, puede requerir ajustes de precios, cláusulas de aceleración o derechos de salida de la financiación si no se cumplen sus requisitos.

A medida que más y más inversores interesados en la sostenibilidad están interesados en saber hacia dónde van sus inversiones, BID Invest se asocia con clientes para garantizar que puedan atraer a los inversores adecuados a la región y contribuir a los Objetivos de Desarrollo Sostenible de la ONU.■

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse