Una disección de la crisis de confianza: Los prestamistas alternativos de México

La caída en desgracia de algunos de los principales proveedores de crédito alternativo de México (conocidos localmente como SOFOM) en los últimos años ha dejado diversas lecciones que se pueden utilizar para garantizar que los micro y pequeños empresarios, así como los segmentos más vulnerables del país, sigan teniendo acceso a la financiación que tanto necesitan.

Desde errores y descuidos contables hasta presuntos fraudes, la quiebra de algunas de las SOFOM más grandes (AlphaCredit, Crédito Real, MexArrend, Unifin, Progreso, Alternativa 19 del Sur, entre otras) ha tenido un efecto dominó bastante evidente. Todo el sector enfrenta una grave crisis de confianza de los inversionistas. Así lo ha señalado Fitch en su revisión del sector para las instituciones financieras no bancarias (IFNB) mexicanas rebajándolo de “Estable” a “En deterioro”, aduciendo que “la revisión refleja la escasa capacidad de las IFNB mexicanas para financiar el crecimiento crediticio o refinanciar eficientemente la deuda por vencer. Dadas las deficiencias de gestión y gobernanza que contribuyeron a los incumplimientos de Crédito Real y Alpha Holdings, una mayor divulgación y transparencia financiera son esenciales para reconstruir la confianza de los inversionistas en el sector”.

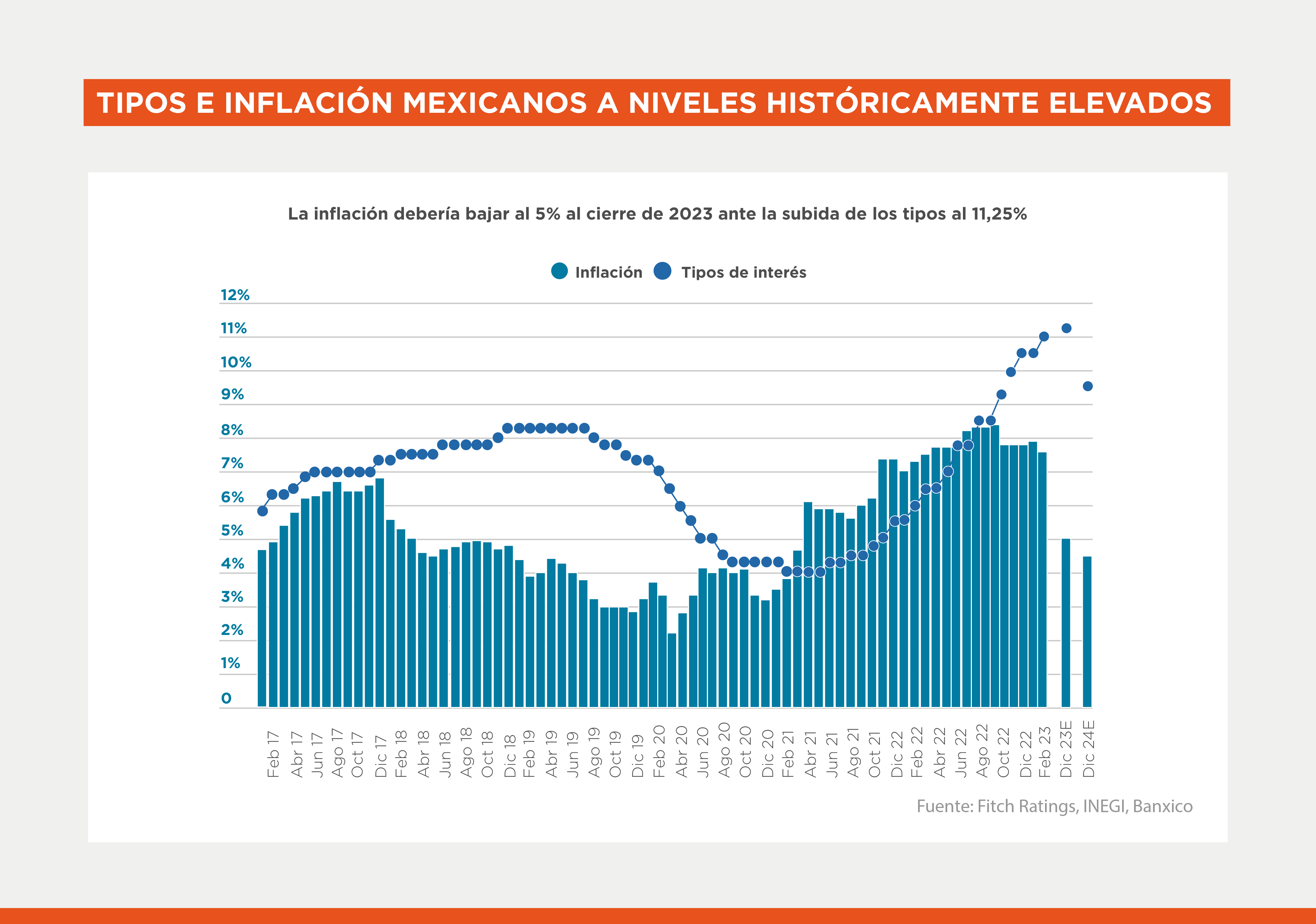

Numerosas SOFOM (instituciones financieras que no aceptan depósitos) aprovecharon su capacidad de crecimiento exponencial para atraer cuantiosas sumas de prestamistas e inversionistas tanto nacionales como internacionales. Algunos de los principales ajustes macroeconómicos (subida de las tasas de interés, reducción de la liquidez a escala mundial, inflación máxima) durante la era pospandémica no solo deterioraron algunas de las condiciones subyacentes de las SOFOM, sino que también expusieron al sector a la falta de una regulación adecuada, prácticas de originación irresponsables, errores contables, colapso de la deuda, cierre sistemático de las fuentes de financiación locales, entre otros. La confianza de los inversionistas se erosionó rápidamente y aún no ha dado señales de mejoría. ¿Habrá terminado la crisis de confianza para las SOFOM mexicanas?

Primero, tomemos un momento para reflexionar y analizar la situación con más detalle. La actual crisis de confianza no es una crisis financiera generalizada ni un colapso económico. El sector bancario se mantiene fuerte, las sociedades financieras populares de depósito (SOFIPO) son estables y las Cajas (cooperativas) parecen ir bien encaminadas hacia el crecimiento y la innovación continua. Las SOFOM, epicentro actual de la crisis de confianza, no pueden descartarse fácilmente, ya que representan el 3,1 % del Sistema Financiero Mexicano y cumplen un rol fundamental en la reducción de la brecha de financiamiento con perspectiva de género para las micro y pequeñas empresas del país.

En segundo lugar, es posible que con esta crisis se confunda la hierba con la maleza, y se hagan generalizaciones erróneas. Esto puede llevar a la erosión de la confianza, lo que tiende propagarse con la misma rapidez que una enfermedad altamente contagiosa. Es importante reconocer que muchas instituciones financieras no bancarias, incluidas las SOFIPO, las Cajas y otras entidades financieras supervisadas y reguladas, pueden ser mal identificadas como casos problemáticos cuando en realidad no lo son. Es vital tener en cuenta las dinámicas específicas de cada área del sistema financiero para evitar el efecto contagio en los mercados financieros.

Hay margen para ser cautamente optimistas. El sistema bancario paralelo de México es amplio, profundo y dinámico. Ha llegado el momento de que otras instituciones entren en escena y cubran el gran vacío dejado por los actores que se retiraron hace poco, abriéndole el paso a un flujo continuo de fondos muy necesarios para algunos de los segmentos más vulnerables de la población y para las mipymes no bancarizadas e infra bancarizadas.

Debemos seguir de cerca las secuelas de esta crisis. Las recientes turbulencias financieras en el sector han llevado a los prestamistas a reconsiderar sus estructuras de garantía predilectas, optando por estructuras más seguras para participar en la financiación de algunas de las instituciones financieras mencionadas. Los inversionistas, que incluyen a las instituciones de financiamiento para el desarrollo (IFD), están regresando a opciones seguras, confiables y eficaces en tiempos de crisis, tales como facilidades garantizadas con visibilidad y control del flujo de fondos de préstamos garantizados, garantías corporativas de sociedades matrices sólidas y bien financiadas, el uso de sociedades instrumentales y estructuras más sofisticadas como fideicomisos principales con mecanismo de caja fuerte y facilidades de depósito, por nombrar algunas.

Existen oportunidades concretas que se pueden explorar y desarrollar: nuevos participantes, como las fintech y los prestamistas alternativos - instituciones innovadoras y en expansión que están revolucionando el mercado con plataformas digitales de vanguardia y oferta de productos; prestatarios existentes (líderes regionales y locales) que se enfocan en hogares de bajos ingresos y segmentos vulnerables; así como otras iniciativas que han demostrado su resiliencia.

Las Cajas, también conocidas como cooperativas, son un segmento relevante pero más pequeño del sistema financiero mexicano. En México, hay cerca de 154 entidades autorizadas que conforman este ecosistema, de las cuales alrededor de 40 tienen más de 30.000 socios. Aunque sus activos solo representan aproximadamente el 2% del sistema financiero mexicano (medido en activos totales), las cooperativas pueden atraer dinero “pegajoso” gracias a su naturaleza bien establecida como captadoras de depósitos confiables. Además, suelen contar con excesos de liquidez, ya que los depósitos son suficientes y crecientes. Es importante mencionar que los depósitos están asegurados por un mecanismo similar al IPAB (entidad de seguro de depósitos que garantiza los depósitos bancarios), aunque existen notables diferencias en los montos asegurados.

Los participantes relativamente nuevos, a menudo fintechs, han captado la atención de los inversionistas gracias a sus modelos de negocio basados en la tecnología, que están reconfigurando rápidamente el panorama financiero y la oferta de servicios financieros en toda la región. Este ecosistema vertiginoso permite a instituciones multilaterales como BID Invest desempeñar un papel fundamental en el acompañamiento, apoyo, desarrollo y crecimiento continuos de dichos actores, desde sus primeras etapas hasta la madurez.

La recesión en un sector tan relevante del sistema financiero ciertamente afectó la dinámica subyacente y, tal vez, cambió el orden de las cosas para los años venideros. Si bien este dilema sectorial reciente opacó (temporalmente) a algunos segmentos, también destacó a otros y a nuevos participantes en el mercado. El sistema financiero mexicano es demasiado amplio, demasiado profundo y complejo como para reducirlo a una idea simple; cualquier generalización puede llevar a una concepción errónea, lo que es arriesgado y conlleva un importante costo de oportunidad.

Y lo que es aún más fundamental, los intermediarios financieros de los distintos segmentos continúan fortaleciendo sus programas medioambientales, sociales y de gobernanza corporativa. Al mismo tiempo, los inversionistas y prestamistas mantienen su compromiso con la sostenibilidad y el impacto positivo en el desarrollo. El sistema financiero mexicano ofrece un sinfín de oportunidades de inversión que pueden generar un impacto considerable en el desarrollo, algunas de las cuales aún están por explorar.

En definitiva, es fundamental analizar con un ojo crítico el mercado financiero mexicano, especialmente dado el actual clima de incertidumbre. Como era de esperarse al realizar este ejercicio, la evidencia es contundente: las entidades sujetas a regulaciones prudenciales han logrado un desempeño significativamente mejor que aquellas que no están reguladas.

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse