Descubriendo el costo oculto del sesgo de género en el crédito de las mujeres

Si eres emprendedora, es probable que estés pagando una tasa de interés mayor por el préstamo de tu empresa, te hayan aprobado una suma menor o te hayan ofrecido un tenor menor que a un hombre en tu misma situación. De hecho, por el solo hecho de que seas mujer, tienes más probabilidades de que te rechacen una solicitud de préstamo o, si la aceptan, de que los requisitos de garantía sean más estrictos.

Cuando hablamos con los bancos de América Latina y el Caribe (ALC) acerca de estas disparidades, lo primero que escuchamos es: “Nuestro proceso de evaluación crediticia es igual para todos, independientemente del género del solicitante”. Pero, el sea igual para todos no resuelve en nada una de las mayores -y con frecuencia ocultas- trabas que enfrentan las mujeres para acceder al crédito: el sesgo de género.

El sesgo de género (consciente o no) es parte de la naturaleza humana y nace de normas culturales y sociales que asignan ciertos roles a hombres y mujeres. Estas nociones intangibles afectan a las mujeres de formas tangibles cuando se trata de acceder a oportunidades económicas y de crédito. Por ejemplo, un estudio del mercado del crédito minorista chileno reveló que las mujeres tenían un 18% menos de probabilidad de que sus solicitudes de préstamos fueran aprobadas, incluso cuando esas solicitudes eran idénticas a las de los hombres. También se ha encontrado evidencia de discriminación de género en el acceso al crédito en Turquía e Italia.

Para los bancos, existe un caso de negocios claro si ven a las mujeres como oportunidades de negocio al igual que a los hombres. En definitiva, si siguen rechazando solicitudes de mujeres y ofreciendo sumas menores para los préstamos, los bancos están desperdiciando oportunidades de hacer dinero. Pero, ¿qué preponderancia tienen estos sesgos y cuánto es el costo de oportunidad?

Con el fin de generar conciencia en ALC sobre esta cuestión, BID Invest y el BID desarrollaron una herramienta en línea que mide el impacto del sesgo de género en las ofertas de crédito. La herramienta mide tanto los sesgos de género implícitos como explícitos del personal del banco y la probabilidad de que estos sesgos afecten el comportamiento del personal. También les presenta a los participantes casos hipotéticos de solicitantes (basados en casos reales que ve el personal de los bancos a diario), lo cual informa sobre cómo sus sesgos de género podrían tener un impacto negativo en las ofertas de crédito que hacen a empresas de mujeres.

Hemos colaborado con varios clientes de la región para ayudarlos a identificar si los sesgos de género afectan las decisiones de otorgamiento de préstamos y cuantificar los efectos de estas decisiones en los resultados financieros.

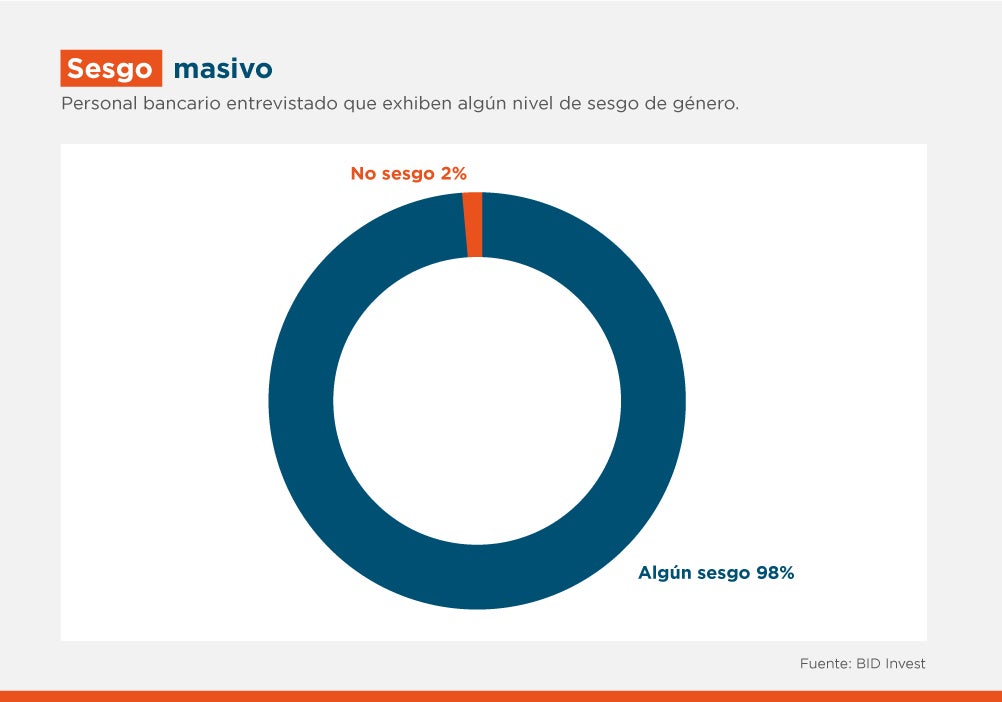

Hasta el momento, más de 500 oficiales de crédito y otros empleados de bancos han utilizado la herramienta en varios países. Hemos descubierto que el 98% de los participantes muestran algún nivel de sesgo de género (advertencia: nosotras también, según los resultados de la encuesta). Tanto hombres como mujeres muestran tener sesgos y, gracias a los casos hipotéticos incluidos en la herramienta, descubrimos que el 88% del personal bancario presenta ofertas menos favorables a sus clientas (en términos de montos, tasas de interés o tenor). Si los casos hipotéticos fueran reales, el 56% de las mujeres solicitantes evaluadas habrían recibido una oferta injusta comparada con la que habrían recibido los hombres con perfiles crediticios peores y negocios, aunque similares, menos rentables. Si los sesgos no tuvieran cabida en las decisiones crediticias, ese porcentaje sería cero.

Para verificar estos resultados, también analizamos los datos bancarios reales. Vemos que los datos reales concuerdan con los resultados observados en los casos hipotéticos. Empresas con perfiles de riesgo y características (ventas, sector económico, región, etc.) similares que son propiedad de mujeres obtienen sistemáticamente peores condiciones de préstamo que las de los hombres. Las mujeres solicitantes también son rechazadas con mayor frecuencia y terminan usando productos de crédito menos atractivos (por ejemplo, tienen más deuda de tarjeta de crédito y menos préstamos de capital de trabajo). No obstante, los datos revelan que las mujeres cancelan sus compromisos tan bien (o mejor) que los hombres.

Los sesgos de género llevan a que las mujeres pierdan oportunidades de hacer crecer sus negocios y contribuyan a la economía en igualdad de condiciones que los hombres. El costo de oportunidad para los bancos también es una realidad. En los casos que hemos analizado, estimamos que los bancos dejaron de percibir millones de dólares en ganancias: el equivalente a cerca del 8% del ingreso financiero generado por estas carteras.

Sacar a la luz el costo oculto del sesgo de género es un argumento poderoso para empujar a los bancos a tomar acción. Algunos de nuestros clientes han preparado planes de acción para reducir el sesgo de género, que incluye desagregar los datos por género en los tableros de seguimiento de créditos, establecer metas para gerentes y oficiales de crédito y modificar las interfaces de solicitud de préstamos para que la información pertinente esté visible fácilmente para los oficiales. A medida que seguimos trabajando con los bancos de la región, esperamos generar más evidencia sobre la eficacia de estos abordajes.

Los autores se enumeran en orden alfabético. Patricia Yañez-Pagans de BID Invest también fue coautora de este blog y fue una parte central del equipo que desarrolló la herramienta de sesgos de género.

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse